実は最近、ファイナンシャルプランナーの資格を取ろうと思って勉強を始めている。

これまで、仕事で必要な資格はその時々で幾つか取得してきたが、今回のファイナンシャルプランナーについては仕事上の理由からではない。

過去を振り返ってみると、

「自分の意思で勉強・資格を取得したい!」

と真剣に取り組んだのは学生時代の英語関係(英検、TOEIC)位で、今回はそれ以来となる。

※運転免許は含めず。

ちなみに英語は仕事でも使うので大いに役立っている部分があるが、ファイナンシャルプランナーについては今のところ仕事に直結するということもない。

ではなぜ資格を取ろうと考えたのかやそのメリットなどについて、今回記載していきたいと思う。

ファイナンシャルプランナーとは?

そもそもファイナンシャルプランナーを簡単に説明すると、暮らしに関わるお金について幅広い知識を持つ専門家のこと。

FPとは、一人ひとりの将来の夢や目標に対して、お金の面で様々な悩みをサポートし、その解決策をアドバイスする専門家です。個々人や家族のライフプラン(人生設計)に基づく将来の収支の見通しを立て、最適な資産設計・資金計画を提案、アドバイスを行い、その実行をサポートします。そのため、FPはお金の面から家計の改善を図る「家計のホームドクター®」とも呼ばれています。

FPは職業の名称で誰でも名乗ることができます。ただし、「くらしとお金」に関するアドバイスは多岐にわたるため、FPには年金や保険、資産運用、税制、住宅ローン、相続など、幅広い専門知識が求められます。そこで、「くらしとお金」に関する様々な専門知識を有していることを証明するのがFP資格です。

引用:日本FP協会より

国家資格であるファイナンシャルプランナーは1級から3級までがあり、今回は初めて取得することもあってまずは3級を目指すことにした。

3級試験の概要

事前に補足説明をしておくと、ファイナンシャルプランナーの資格試験は、「日本FP協会」と「金融財政事情研究会(きんざい)」の2つの団体が開催している。

基本的に違いはないが、実技試験の出題テーマが異なるという点がある。

|

きんざい |

日本FP協会 |

|

・個人資産相談業務 ・保険顧客資産相談業務 |

資産設計提案業務 |

日本FP協会主催の試験では試算設計提案業務が出題され、この方が自分に合うと思い、今回日本FP協会を選択することにした。

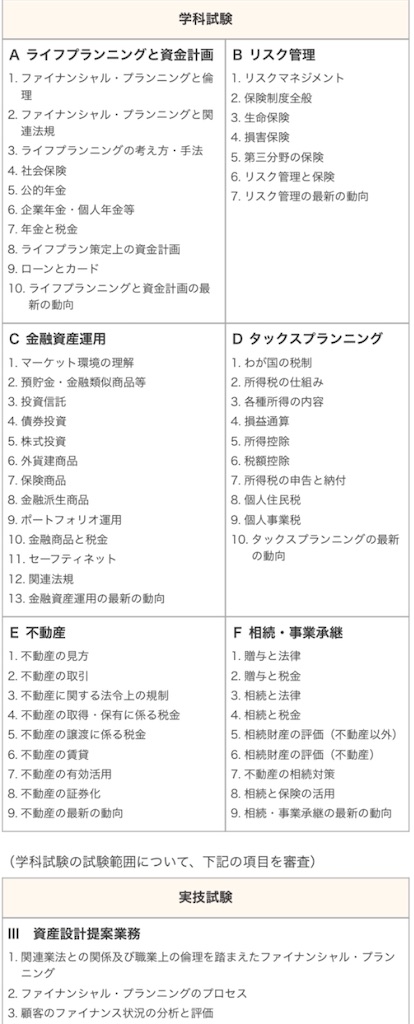

3級の出題範囲は以下の通り。

◆ 出題形式:マークシート形式

◆ 学科試験:60問・120分(6割以上で合格)

◆ 実技試験:20問:60分(6割以上で合格)

ちなみに、学科試験と実技試験の両方で合格しなければ、3級合格とはならない。

出題範囲を見てみると、広範囲にわたる為一見自信を無くしそう。

だが、何となく過去問を見てみると「一般常識的な問題も中には見受けられたこと」と「合格基準が6割と比較的ゆるいこと」から、時間を掛けて学習すれば合格できそうな気もしてきた。

資格を取ろうと思った背景

ところで、今回の趣旨である

「なぜファイナンシャルプランナー(FP)の資格を取ろうと考えたのか?」

についてだが、大きく分けて以下の3点に分けられるので、一つ一つ紹介していきたいと思う。

知らないことで損をしたくない

人生には、「結婚」や「出産」、「住宅購入」、「子どもの教育」、「両親の介護」などなど幾つかの大きなライフイベントがある。

そして、これらの大きなライフイベントにはお金がつきもの。

既に経験済みのライフイベントもあるが、今後迎えるであろう介護や年金について、はたまた退職金・確定拠出年金のことなど今からでも知っておいて損の無いことがまだまだたくさんある。

逆に言えば、数年前に購入した住宅についても、「買う時に知っておけば得していたこと・または損をしなくて済んだこと」も実はあったかもしれない。

ファイナンシャルプランナーの資格を勉強することで、こういった判断材料の元となる知識を身に付けることが出来るのは非常に大きい。

一度加入した生命保険についても、知識レベルが向上した状態で見直しの検討が出来るようにもなるし、学び始めることに遅すぎることは無いと思っている。

お金にまつわる制度や仕組みを学ぶ機会がない

「お金ってすごい大事なものなのに、学校でちゃんと学んだことがない」

こう思う方は多いのでないだろうか。

▷ 国民年金・厚生年金って名前は知っているけど、制度の仕組みや受給開始年齢とか良くわからない

▷ 生命保険に加入しようと思っているけど、資料を見てもいまいち用語とか良くわからない

▷ 年末調整とか源泉徴収とか税金の種類・控除とか知っているようで実はあまり理解していない

実はこれらは全て自分のこと。

実際問題、学校や会社でしっかり説明を受けた記憶もなく、恥ずかしながら何となくその場で調べたりしながらこなしていただけだった。

そんな時に、暮らしに関わるお金について幅広く体系的に学べるファイナンシャルプランナーのことを知り、

「知識もつく上に資格まで取れるなんて最高だ!」

こんな思いが湧き上がってきた。

お金のことを意識しながら将来のことを考える

今年や来年の予定を考えたりすることはあるだろうが、5年後や10年後のことまで考えている人はどれくらいいるだろうか?

ファイナンシャルプランナーの勉強をするにあたって、「将来の出来事について幾らお金が掛かるのか」を意識するようになった。

〜これまで : 子どもたちが大学に入る時までにお金をたくさん用意しておかなきゃ。。。

これから〜 : 20xx年に長女が大学に入学予定なので、それまでにxxx万円貯めよう!

つまり、「漠然で定性的な感覚」から「定量的な表現」に変わることができつつある。

まとめ

我が家は3人の子どもがいて、ちょうどそれぞれ3才差。

つまり、「大学入学、高校入学、中学入学」が同じ年に発生する可能性がある。

言われてみれば当たり前のことだが、今までちゃんとライフプランニングをしたことがなかったので、ファイナンシャルプランナーの勉強がきっかけでしっかり認識するようになった。

ざっくりでもいいので将来のイベントごとを把握しておけば、必要資金の目安やリミットも何となく見えてくるので、ファイナンシャルプランナーを目指そうとしていない人でも一度やってみると良いと思う。

ちなみに勉強方法については、こちらの「みんなが欲しかった! FPの教科書 3級 (みんなが欲しかった! シリーズ)」を購入して、独学で勉強中。

「テキストで学び、問題集で理解を深める」

を繰り返せば十分合格もできそうな見込み。

将来、老後を迎えた際に、

「あぁ、あの時ファイナンシャルプランナーで学んだことが活かせて良かった!」

こうなれる様に前向きに頑張っていきたい。